保监会同意中国人民养老保险开业 注册地在雄安

人保养老公司获批开业

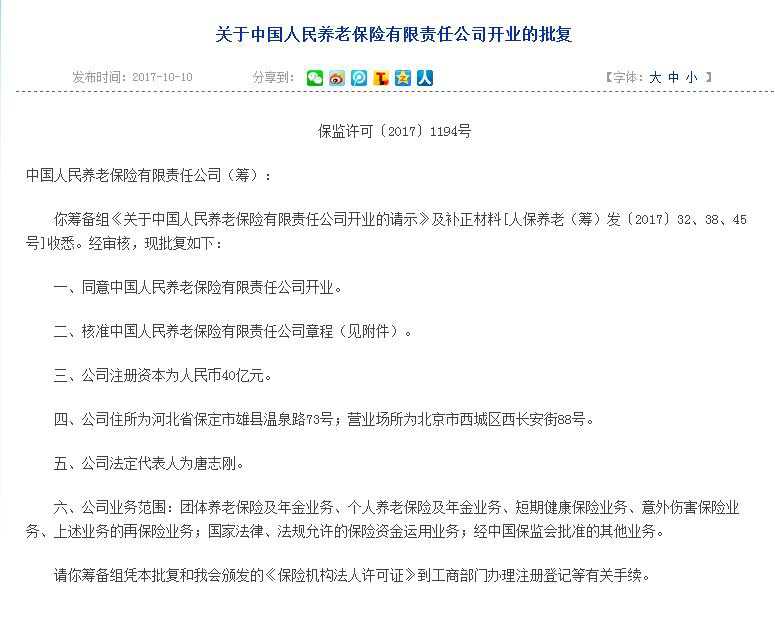

以下为保监会的开业批复:

截图来自保监会网站

据保监会官网10日消息,保监会同意中国人民养老保险有限责任公司开业,公司住所为河北省保定市雄县。

保监会称,《关于中国人民养老保险有限责任公司开业的请示》及补正材料收悉。经审核,同意中国人民养老保险有限责任公司开业。

公告称,中国人民养老保险有限责任公司注册资本为人民币40亿元;公司住所为河北省保定市雄县温泉路73号,营业场所为北京市西城区西长安街88号;公司法定代表人为唐志刚。

据保监会,该公司业务范围为:团体养老保险及年金业务、个人养老保险及年金业务、短期健康保险业务、意外伤害保险业务、上述业务的再保险业务;国家法律、法规允许的保险资金运用业务;经中国保监会批准的其他业务。

来源:新浪网

消费金融爆发式增长谨防风险

随着消费成为经济增长的主要驱动力,我国的消费金融进入爆发期。数据显示,今年1至8月,我国居民新增消费性短期贷款达1.28万亿元,新增总额已达去年全年的1.54倍。多方预测显示,“十三五”期间我国的消费信贷余额将达到10万亿级的规模,年化增长率在20%以上。

市场的巨大潜力正吸引各大机构“跑步”进入这一领域,除了商业银行、持牌消费金融公司,大型电商平台和部分网贷平台也纷纷杀入这一领域。值得注意的是,在规模迅速扩张的同时,“恶意欺诈”、“过度消费”等负面词汇困扰着行业发展,一些机构的业务违规发展、过度授信也给整个行业蒙上了一层阴影。

业内人士建议,从金融机构的角度出发,宜借助金融科技的发展,加强自身风控能力,而从监管的角度而言,则应加快整个社会征信体系的建设,推动消费金融市场的健康发展。

机构跑步进入消费金融规模大增

《2017年消费金融行业发展报告》显示,2012年至2016年,我国消费信贷余额呈现不断上升的趋势,消费信贷占贷款总额的比重也不断提高,消费信贷在金融机构贷款中的地位逐渐提高。

上述报告还显示,消费信贷与GDP的比值不断提升,2016年,该比值突破30%,消费信贷对于经济发展的支持作用增强。2010年以来,除了房贷、车贷之外的短期普惠消费性贷款占比不断增加,由2010年的12.7%增长至2015年的21.6%,2016年,其占比虽然有所回落,但仍然保持在19.7%的较高值上。

消费金融的快速增长,也吸引了大量机构的进入和投入。商业银行是消费金融行业的主要参与者之一,其推出的消费金融产品种类繁多,主要包括信用卡和消费贷款。值得注意的是,近年来,不少银行在贷款和业务结构上都发生了变化,逐步加大对消费贷款的投入力度。

与此同时,信用卡业务也成为不少银行尤其是股份制银行发力的重点。以浦发银行为例,其信用卡业务2017年上半年总收入达218.65亿元,同比增长94.05%。

消费金融行业另一重要的参与者就是持牌的消费金融公司。今年8月下旬,中青旅公告称与光大银行共同发起成立“光大消费金融股份有限公司”。目前,持牌公司达到约22家。

近期,多家消费金融公司公布了其2017年中报,营业收入、净利润同比均出现大幅增长。比如,今年上半年,中银消费金融有限公司实现营业收入20亿元,同比增长125.73%;净利润6.45亿元,同比增长192%。与此同时,马上金融、苏宁消费金融和华融消费金融在今年上半年也实现了扭亏为盈。

在上述两类机构之外,行业巨头旗下的互联网金融公司和一些P2P借贷平台也涌入消费金融行业。得益于天然的消费场景和便捷的产品体验,互联网消费金融的增长尤为迅猛。根据艾瑞咨询的最新报告,从2013年到2016年,我国互联网消费金融交易规模从60亿元猛增到4367亿元,4年增长70倍,年复合增长率达317%。

“过度消费”、“过度授信”苗头显现

蚂蚁金服的数据显示,国内近1.7亿90后中,超过4500万开通了花呗,相当于每4个90后就有1个人在用花呗。招商银行旗下招联消费金融公司表示,目前授信客户1100万人,累计放款超过1200亿元,其中34岁以下客户占比达到83%。

在消费金融客户更为年轻化的同时,“过度消费”的苗头开始显现。由于大学生申请信用卡有难度,校园分期一度成为消费金融的高频场景。有消费金融公司人士表示,每年苹果新品发布会后,通过分期贷款购买手机的大学生会明显增多。不少大学生金融意识较为薄弱,还款能力有限,由此引发的违规催收甚至暴力催收事件,多次成为新闻事件。

与此同时,欺诈风险也是消费金融面临的严峻挑战。消费金融贷款金额小,申请数量大,有的还是全线上操作,给了一些人可乘之机。以分期购物起家的乐信CEO肖文杰说,有人甚至到农村花钱收身份证用于诈骗。因为农村很多用户并无任何借贷或信用记录(俗称“白户”),更容易在消费金融平台上骗贷成功。

和传统金融业务相比,消费金融产品多数不需要抵押、担保,申请门槛相对较低,对个人信用的依赖度较高。因此,“过度消费”和欺诈风险频发的同时,消费金融的不良率也在攀升。

与此同时,银行信用卡业务的风险系数也在上升。根据央行发布的《2017年第一季度支付体系运营总体情况》,截至一季度末,信用卡逾期半年未偿信贷总额为604.7亿元,环比增长12.89%,占信用卡应偿余额的1.5%,较上季度末上升0.1个百分点。而2016年的年度数据显示,2016年,信用卡逾期半年未偿信贷总额为535.68亿元,同比增长40.9%。由于国内信用卡业务发展迅速,信用卡的“过度授信”或者“重复授信”导致银行存在不小的潜在风险。

值得注意的是,有些消费金融公司为了扩张规模、追求利润,还铤而走险进行各类违法违规操作,使得整个行业的风险指数更为加剧。

大数据征信成发展方向

随着中国经济持续转型,消费金融面临巨大的发展机遇。然而,快速发展带来的金融风险亦不可忽视。

“消费金融的快速发展带来家庭债务的上升是必然的,但同时也是可控的。一方面,应依托监管的力量规范市场,严控个人及家庭单位的过度授信;另一方面,从金融机构的角度出发,应加强自身风控能力,通过大数据分析借款人负债情况,并制定相应策略。”招联消费金融公司负责人表示。

多位业内人士建议,考虑到消费金融面临的种种风险,消费金融行业的参与者需要搭建一整套完整的风控体系,从贷前、贷中、贷后全面管理消费金融业务开展过程中遇到的各种风险。风控体系包括很多层面,如新产品上线的风险评估、渠道管理、反欺诈人工调查、操作风险管理、资产管理等。其中,借助科技手段进行大数据征信将成为行业未来发展的趋势。

招联消费金融公司负责人表示,我国的征信体系尚不完善,央行征信8亿人中,仅有3亿信贷记录,5至6亿人征信缺失,对于以信用为基础的消费类信贷而言,距离“普惠”的目标仍有一段距离,特别是对于蓝领、学生等相对下沉的客群,其具有旺盛的消费需求但缺乏客观的授信依据,需要借助金融科技等辅助力量完善对客户资质的正确评价。

蚂蚁金服“花呗”事业部总经理邵文澜表示,蚂蚁花呗专门构建风控模型,对用户消费数据进行分析。如果用户之前消费的客单价在100元以下,使用花呗后陡增至400到500元,系统会发出预警。此外,经用户授权后,系统还可以监测用户的位置信息,如果用户人在国外,消费却在国内,则可能存在盗刷的风险。

业内人士还呼吁,必须加快社会整体的征信体系建设,为消费金融的发展创造更为坚实的基础,尤其要将互联网消费金融和小贷公司的数据纳入征信,建立信用信息共享机制。

来源: 新华网